投資信託の選び方がわからない!

自分に合う投資信託はどれだろ〜?

長期投資のための投資信託探しているんだよね〜。

そんな方へ向けて書いています。( ・∇・)

目次

こんにちわ、FPネコのぶっちゃと言います。2級・ファイナンシャルプランニング技能士、日本証券業協会・1種外務員資格を取得しています。

今回は、投資信託の選び方についてお話ししていこうと思います。

結論、この記事を読むことで、長期投資にピッタリの投資信託の選び方が分かります。

投資信託は、全部で6000ぐらいの商品があります。その中から選ぶとなるとある程度絞り込むための知識やポイントが必要ですよね。2024年からは、新NISAも始まります。そこでも多くの方が長期投資目的で投資信託を扱うことになるかと思います。

NISAについてまとめた記事がありますので興味のある方は下記のリンクから見てみてください。

2024年新NISAは何が変わるの?ざっくり要点を絞って解説!

初心者の方向けに分かりやすく、長期投資のための投資信託を選ぶポイントをまとめましたので、ぜひ最後まで読んでいただけると幸いです。

投資信託とは

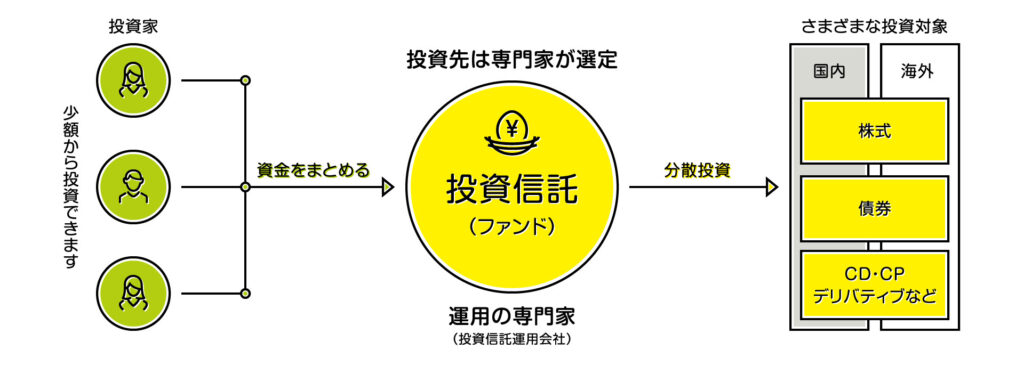

投資信託とは、たくさんの投資家から集めたお金を1つにまとめ、その資金を資産運用の専門家が、様々な投資先に投資して運用するという仕組みの金融商品です。

言葉だけでなかなか理解するのが難しいと思いますので、投資信託協会から図を用意しました。詳しく知りたい方は、投資信託協会のHPを下記のリンクからご覧ください。

- まず、ぼくたち投資家はそれぞれある金額を出し合います。

- そのお金を基金として運用の専門家が、株式や債券、不動産などへ投資・運用します。

- そして、運用の成果に応じてそれぞれの投資家へ還元されるという流れになります。

商品によって投資対象が、株式だけのものや債券だけのもの、もしくは株式と債券が混ざったものなど複数の種類があります。

投資信託の仕組み

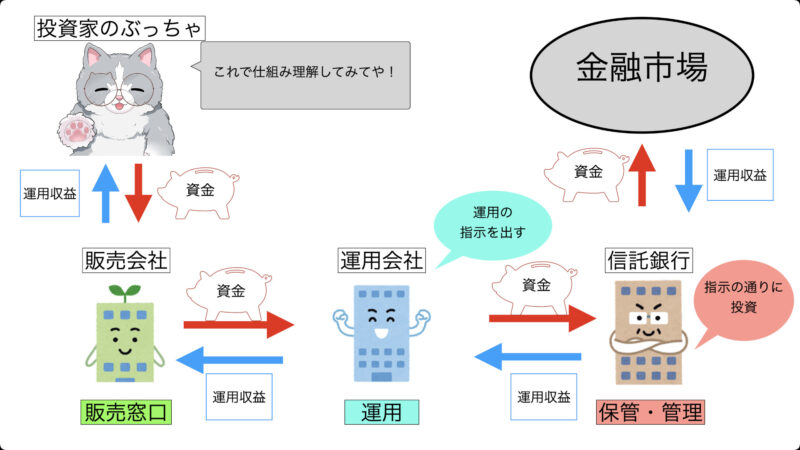

投資信託の仕組みを知る上で知っておくべき機関が3つあります。各会社の役割を以下にまとめました。

- 販売会社

- 運用会社

- 信託銀行

1. 販売会社

- 投資信託の募集・販売

- 目論見書(投資信託の説明書のような物)、運用の報告書の交付

- 分配金・償還金の支払い

2.運用会社

- 投資信託商品を作る

- 信託銀行に運用の指示を出す

- 目論見書(投資信託の説明書のような物)、運用の報告書の作成

3.信託銀行

- 運用会社からの指示に従い、株式や債券等への投資・管理

- 信託財産(投資家から集めたお金)の保管・管理

投資信託の仕組み

ぼくを投資家として、投資信託の仕組み、資金の流れを簡単にまとめてみました。

- まず、販売窓口である販売会社で商品を決めて購入し、資金を渡します。

- 販売会社は購入によって受け取った資金を、運用してもらうために運用会社に渡します。

- 運用会社は販売会社から受け取った資金を、信託銀行に渡すと同時にどのように運用するかの指示を出します。

- 信託銀行は運用会社から受け取った資金を用いて、運用の指示通りに金融市場へ投資します。また、資金の保管と管理も行ないます。

- そして、金融市場で得た運用収益は、さっきとは逆の流れで投資家の元まで還元されるという流れになります。

投資信託について詳しく知りたい方は、投資信託のメリット、デメリットをまとめた記事がありますので下記からご覧ください。

投資信託は面倒くさがり屋に向いている!?メリット・デメリット含めて解説!

長期投資にピッタリの投資信託を選ぶポイント3選!

ここから長期投資にピッタリの投資信託を選ぶポイントについてお話ししていきます。ポイントを以下の3つに分けました。

- ベンチマーク

- 手数料

- 純資産額

実際これだけが正解というわけではないかもしれませんが、6000もの投資信託の中から選ぶためには重要なポイントになります。それでは個別に解説していきます。

1. ベンチマーク

ベンチマークとは

ベンチマークとは、運用の指標としている基準のことです。その市場や商品の平均値を表すことにもなります。

クラスのテストで考えると平均点のようなものだと思ってください。ベンチマークを見ることでその商品のタイプを知ることができます。

また、商品とベンチマークを比較することによって、運用の成果を評価することができます。

そして、ベンチマークという基準があることで、僕たち投資家からもそうですし、運用しているプロ(運用会社)からも同じ目線で商品の運用の成果を評価することができるのです。

少し分かりにくいかもしれないので、例を上げてベンチマークを説明していきます。

投資家を母親、商品を息子、運用会社を家庭教師、クラス平均点をベンチマークとします。

母親(投資家)は、息子(商品)にテストで点を取ってほしいから勉強のプロである家庭教師(運用会社)にみてもらうことにしました。家庭教師(運用会社)は、息子(商品)にテストで点が取れるように必死に教えます。すると息子(商品)は、あるテストで80点を取りました。母親(投資家)も家庭教師(運用会社)も息子(商品)の成績に満足しています。ところが、母親(投資家)があることに気が付きました。なんと、そのテストのクラス平均点(ベンチマーク)は90点だったのです。クラス平均点(ベンチマーク)は90点となると、もっと得点を取らなければならなかったのでは?とみんなで反省会が始まりました。

このように、80点が良い成績なのか悪い成績なのか基準がなかったとしたらわからないですよね?商品がその日どれだけの成果を上げたのかの判断の目安となるものがベンチマークです。母親(投資家)は、クラス平均点(ベンチマーク)によって、家庭教師(委託者)と同じ目線で息子(商品)の成果を評価できたと思います。

つまり、ベンチマークの質が良ければ、より成果を上げれる可能性がある商品と言えます。

テレビで、日経平均株価やTOPIXなどを一度は耳にしたことがあるのではないでしょうか?これらの指数もベンチマークとして使用されています。

ベンチマークの選定ポイント

ベンチマークを選ぶポイントとしては2つあります。

- できる限り幅広い投資対象を含む指数を選ぶ(分散投資の効果)

- 右肩上がりのものを選ぶ

できる限り幅広い投資対象を含む指数を選ぶ(分散投資の効果)

これは、単純に1つの会社と複数の会社に投資するならどちらが安全かということです。

例えば、日本では、日経平均225という指数がありますが、これは東証上場銘柄の中で代表的な225社の株価の平均の指数となります。このように数多くの会社の平均だとカバーし合って資産が減るリスクを少しでも軽減できます。米国ではS&P500というアメリカを代表する500社の平均の指数が有名です。他にも世界の株式に分散された指数であるMSCIオールカントリー・ワールド・インデックスというものもあります。

右肩上がりのものを選ぶ

これは、指数の過去の成績からの判断となりますが、昔からずっと右肩下がりだと中々手は出しづらいですよね。もちろん現段階で右肩上がりでも未来的には分かりませんが、右肩下がりの指数よりは、資産軽減のリスクは少ないと思います。

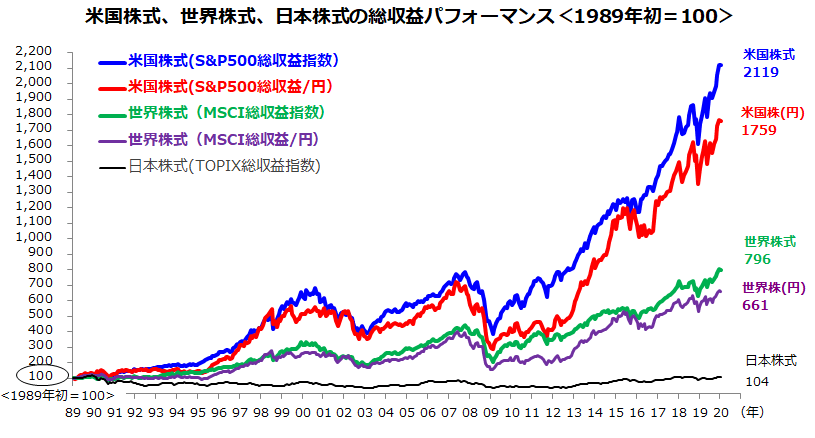

以下に指数の比較のグラフを示します。

楽天証券トウシル引用ページ

米国株式、世界株式、日本株式の比較です。米国株式や世界株式に比べると日本株式はほぼ増えていないように見えます。世界にはいろんなベンチマークの商品がありますが、僕は米国株式と世界株式の指数をベンチマークとするような投資信託を買っていて、おすすめかなと個人的には思っています。

なお、ベンチマークは、その商品の目論見書で確認することができます。基本的に対象インデックスと書いています。

2. 手数料

手数料の種類

投資信託にかかる手数料は大きく分けて3つあります。手数料ができるだけ低く設定されている商品を選ぶことが長期でお金を増やしていくためにはとても重要です。手数料がかなり高く設定されている商品もたくさんあります。せっかく利益を出しても手数料で減ってしまうのはもったいないですよね。以下に投資信託にかかる代表的な手数料を3つ示します。

- 買付手数料

- 信託報酬

- 信託財産留保額

買付手数料

これは、商品を購入する際にかかる手数料です。購入する際なので、販売会社に対して支払う形になります。商品ごとに上限はありますが、中身が同じような投資信託の商品でも、販売会社によって手数料が異なる場合があるので注意が必要です。

信託報酬

これは、商品を保有していることの手数料です。運用会社、販売会社、信託銀行それぞれに対して支払います。商品を選ぶときに表示されている信託報酬の数字は、先ほどの3つの会社に支払う合計の数字が表示されています。また、信託報酬の表示は年率で出されていますが、実際は毎日計算されており、自分が運用している金額の合計に対して支払うことになっています。

信託財産留保額

これは、商品を売却する際にかかる手数料です。投資信託は投資家みんなで集めた資金で協力して投資をしています。売却をするということは、みんなで増やしていた金額から差し引かれることになります。なので、「先に売却してごめんね、この手数料を運用の足しにしてください」というような残りの投資家たちの運用している資金を保全をするための手数料というイメージで捉えてください。

手数料の選定ポイント

では、これらの手数料がどれくらいなら良い商品なのか参考までにお話しさせていただきます。選定ポイントを以下に示します。

買付手数料・・・かからない

信託報酬・・・〜0.2%程度まで

信託財産留保額・・・かからない

買付手数料と信託財産留保額については、かからない商品がたくさんありますので、この2つに手数料に関しては払わなくてよい商品を選んでください。信託報酬は、保有している間、ずっとかかってきます。なので長期投資の場合は、特に低い方が良いですよね。つみたてNISAの商品では、大体年率0.2%ぐらいまでの商品が良いと言われています。

しかし、リスクを取って利益を追求する商品が良いという方に関しては、例外です。そのような投資信託の商品は、信託報酬も高い物が多いですので、自分の投資方針と相談しながら決めると良いと思います。

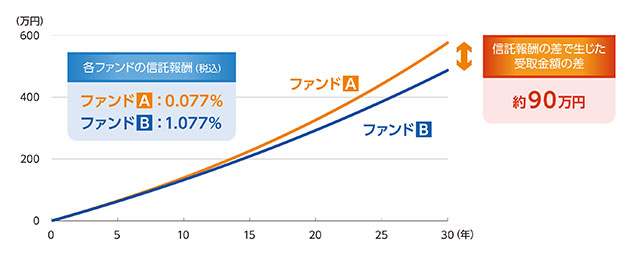

ただ、投資初心者の方は、やはり信託報酬の低い商品で長期投資をしていくことをおすすめします。以下に信託報酬の違いによるリターンを表した図を用意しました。運用利回りが年率3%のファンドに毎月1万円ずつ投資したとします。

SBI証券引用ページ

このように、1%の信託報酬の違いだけでも30年間運用すると90万円の差になります。同じ運用成績の商品でも信託報酬の違いだけで受取る金額にここまで差ができます。長期になればなるほどこの差はどんどん開いていきます。なので商品を選ぶ際の手数料は必ず注意して見るようにしてください。

3. 純資産額

純資産額とは

純資産額は、対象の投資信託に集まっている資金のことで、その投資信託の規模を表します。純資産額が極端に低いと運用の継続が困難となり、運用が終了してしまうということがあります。

例として、僕の好物であるハンバーガーのお店で純資産額について考えてみます。

常に満席で、行列ができているハンバーガー屋さんと空席だらけのハンバーガー屋さんを見て、あなたなら、どちらのお店が売り上げを出していると思いますか?当然誰もが、行列のできているハンバーガー屋さんと答えると思います。空席だらけのハンバーガー屋さんに関してはもしかしたら潰れるかもしれないと思ってしまいますよね?

このようにお店の経営状態をひと目で表すものが投資信託では、純資産額とイメージしてもらえると分かりやすいです。なので、純資産額が多いと人気もあって運用が困難になるリスクは低いと考えることができます。

ただ、作られて間もない投資信託の商品に関しては、新しいがために純資産額がまだ集まっていないだけという可能性もあります。その場合、投資信託の作られた日(設定日)に注意が必要です。

純資産額の選定ポイント

- 純資産額が多いものを選ぶ

- 右肩上がりのものを選ぶ

純資産額が多いものを選ぶ

これは、言うまでもなく、元々純資産額が低いと、運用が継続できなくなるリスクもありますので、純資産額は高い商品を選びましょう。目安としては、100億円ほどあれば安心だと思います。

右肩上がりのものを選ぶ

これは、ベンチマークの選定ポイントと同じですが、純資産額が過去からの推移で右肩下がりだとその商品の人気は下がっていっている状態と言えます。右肩上がりの商品の方が今後も運用は継続してくれそうだと思いますよね。

以下に楽天証券HPから見れる、eMAXIS Slim 米国株式(S&P500)の画面の一部を示します。

上記では、黄緑色の部分が純資産額を示します。図を見ると、この商品は、純資産額が右肩上がりになっていると分かると思います。もっと、詳しく見たい方は、下記のリンクから確認してみてください。

まとめ

今回は、「長期投資にピッタリの投資信託を選ぶポイント3選!」ということでお話しさせていただきました。長期投資にピッタリの投資信託の選び方として参考になりましたか?

まずは、自分に合ったベンチマークを決めて、その中からできるだけコストの低く、純資産額の多い商品を選ぶという流れで投資信託を選んでみてください。

最後まで読んでいただきありがとうございました(^ ^)

以上、ぶっちゃのアウトプットでした!またね〜!!

SNSやってます!フォローしていただけると僕がかなり喜びます!

・X (旧Twitter)→ ぶっちゃ 😺VTuber🍙

・Instagram → ぶっちゃ😺VTuber🍙

コメント